Analizar si una acción está sobrevalorada o subvalorada

Es lo que todos queremos saber: comprar una acción por que va a subir o venderla porque va a bajar. Tienes dos vías: preguntar a un experto o valorar financieramente la acción. Pero nada mejor que tener una opinión propia fundamentada para tomar una decisión. Hay muchos métodos técnicos que analizan tendencias a través de fórmulas complejas y comportamientos históricos, pero en mi opinión no hay nada mejor que hacer un análisis de valoración para saber el precio de la acción porque a diferencia del análisis técnico, no se basa únicamente en comportamientos históricos, se analiza el potencial de la empresa a futuro.

La valoración de empresas es un campo de las finanzas que tiene muchas aplicaciones prácticas. Sirve para saber cuánto vale una compañía, ya sea para que el dueño pueda venderla a un precio razonable, para realizar un proceso de fusión, para saber si es mejor liquidar la compañía que venderla o para que los inversionistas sepan si el precio de la acción de una compañía que cotiza en el mercado de valores está bien valorado.

El enfoque de este artículo, será valorar una empresa para tomar una decisión de inversión en el mercado de valores, te daré las pautas para poder comenzar a valorar una acción. Te enseñaré los métodos más utilizados y aceptados para valorar una empresa. Es un proceso un poco técnico y que toma algo de tiempo en aprender pero muy útil para invertir de forma más proactiva.

Si tienes acciones o quieres invertir en una empresa en la Bolsa en particular y deseas consultar la opinión de un experto te invito a solicitar información en este link, no tiene ningún costo:

SOLICITA INFORMACIÓN PARA INVERTIR EN LA BOLSA

Para empezar, valorar una empresa no es una ciencia exacta. No hay una fórmula que diga la acción vale exactamente $X, las fórmulas usan variables muy subjetivas que dependen mucho del criterio del analista. Y antes de empezar a explicar cómo hacer una valoración, es interesante citar a John K. Galbraith, economista autor de varios libros, profesor de Harvard y político “Hay dos tipos de pronosticadores: los que no saben y los que no saben que no saben”.

Esta frase quiere decir que por más atención que prestes a todos los detalles, es imposible predecir el futuro. Con esto tampoco quiero decir que se debe hacer una valoración “al ojo”, mientras más detalles tengas en cuenta, más te aproximarás al precio real de la acción y de todas formas existen menos probabilidades de que el mercado se comporte de una manera atípica. El éxito de encontrar oportunidades de inversión radica en ver detalles que otros inversionistas no han visto.

Existen muchos textos y autores que han investigado y publicado diversas formas para valorar empresas o activos de inversión. Uno de ellos es Aswath Damodaran, profesor de finanzas de la Stern School of Business de la Universidad de Nueva York. En su libro de 1372 páginas con 35 capítulos nos da una visión muy completa de las diferentes técnicas y nos explica en qué casos se debe usar una u otra técnica.

Para saber si el precio de una acción va a subir o bajar podemos utilizar dos de lo métodos de valoración más utilizados:

- Valoración relativa

- Valoración por descuento de flujos

1. Valoración relativa

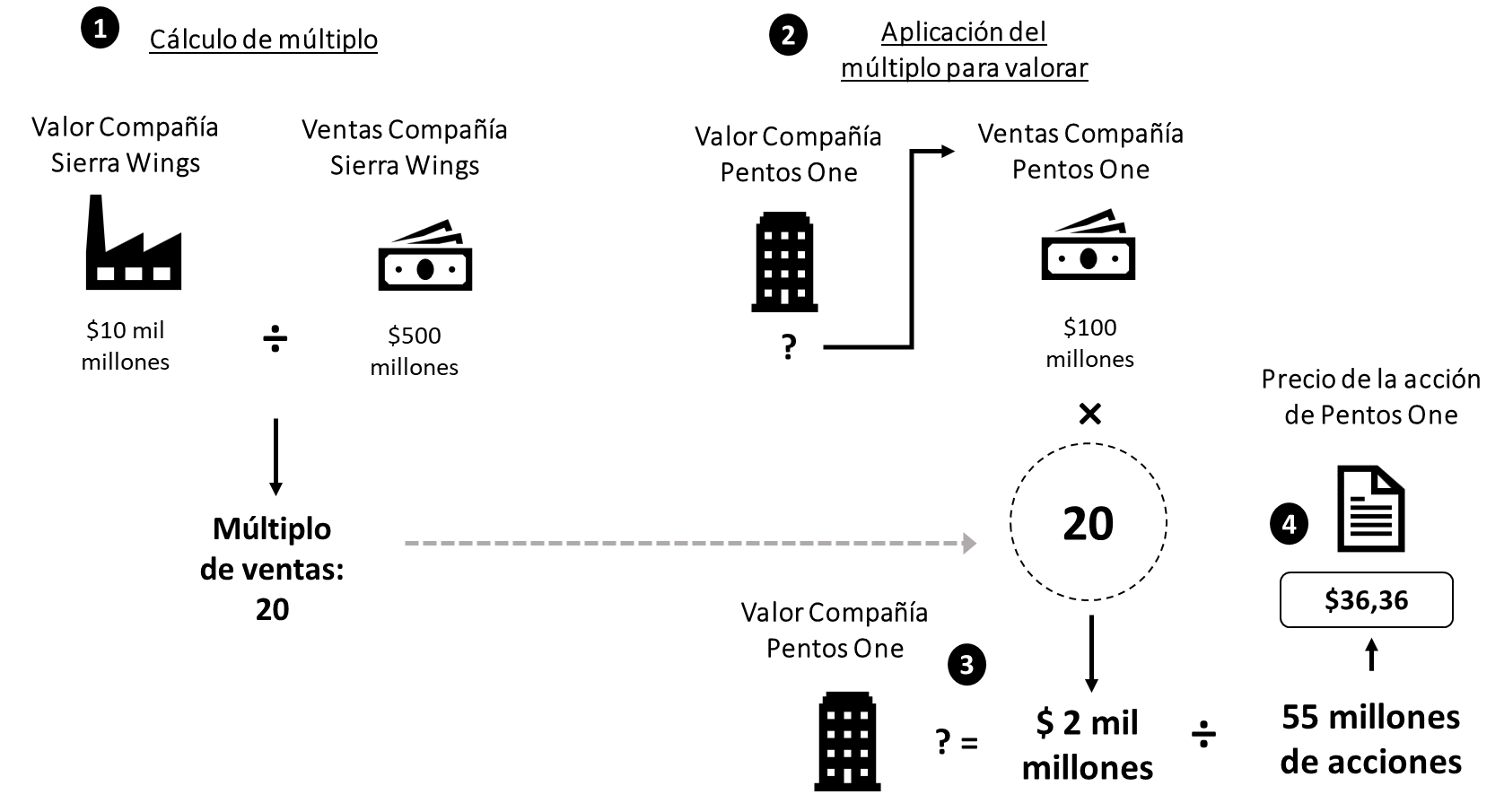

El objetivo es valorar un activo basándose en cómo está valorado en el mercado un activo similar. La valoración se la realiza a través del cálculo de múltiplos. Veamos cómo se calcula el múltiplo de ventas con el siguiente ejemplo:

“Sierra Wings” es una compañía muy similar a “Pentos One”, conocemos el valor de mercado de “Sierra Wings” y cuánto vende anualmente, pero necesitamos conocer cuánto vale “Pentos One” y de igual forma conocemos cuánto vende anualmente. Se lo calcula de la siguiente forma:

- Cálculo del múltiplo: Se divide el valor de mercado de la compañía de referencia para sus ventas anuales. El valor de mercado se obtiene dividiendo el número de acciones en circulación multiplicado por el precio de la acción

- Aplicación del múltiplo para valorar: Se multiplica el múltiplo obtenido por las ventas anuales de la compañía que queremos valorar.

- Valor de la compañía: Este resultado nos arroja el valor de mercado estimado de la compañía

- Precio de la acción: Se divide el valor de mercado obtenido para el número de acciones en circulación.

En resumen, esta fórmula funciona como una regla de tres. De esta forma se pudo estimar cuánto vale “Pentos One” con relación a sus ventas usando el múltiplo de la compañía “Sierra Wings”. Para tomar una decisión de inversión hay que saber a cuanto se están cotizando las acciones en el mercado de valores. Por ejemplo, si el precio de las acciones de la compañía “Pentos One” es de $30, comparado al precio de $36,36 al que llegamos, quiere decir que se está transando en el mercado de valores a un precio menor al que debería valer, por lo tanto, es una oportunidad de inversión, pues se asume que eventualmente el mercado reaccionará y el precio tenderá a subir a su valor real, por otro lado si el la acción se está negociando en $40, la acción estaría sobrevalorada y es mejor no invertir o vender las acciones. Debes tomar en cuenta que no se debe comparar únicamente con el valor de una sola compañía, en este caso “Sierra Wings”.

¿Cómo mejorar el análisis de valoración por múltiplos?

Si quieres hacer un análisis más prolijo con los múltiplos, puedes tomar dos o tres múltiplos a utilizar, buscar las empresas más similares a la que quieres valorar y de las que puedas tomar toda la información, asegurarte que estas empresas estén cotizando sus acciones en mercados profundos, donde se pueda asumir que las suposiciones de la teoría del libre mercado se cumplan y hacer un corrido histórico unos 5 años atrás de estos múltiplos obteniendo promedios entre las empresas escogidas y así usar cada uno de estos múltiplos para valorar la compañía. Esto te puede dar un rango de precios en el que debería estar el precio de la acción.

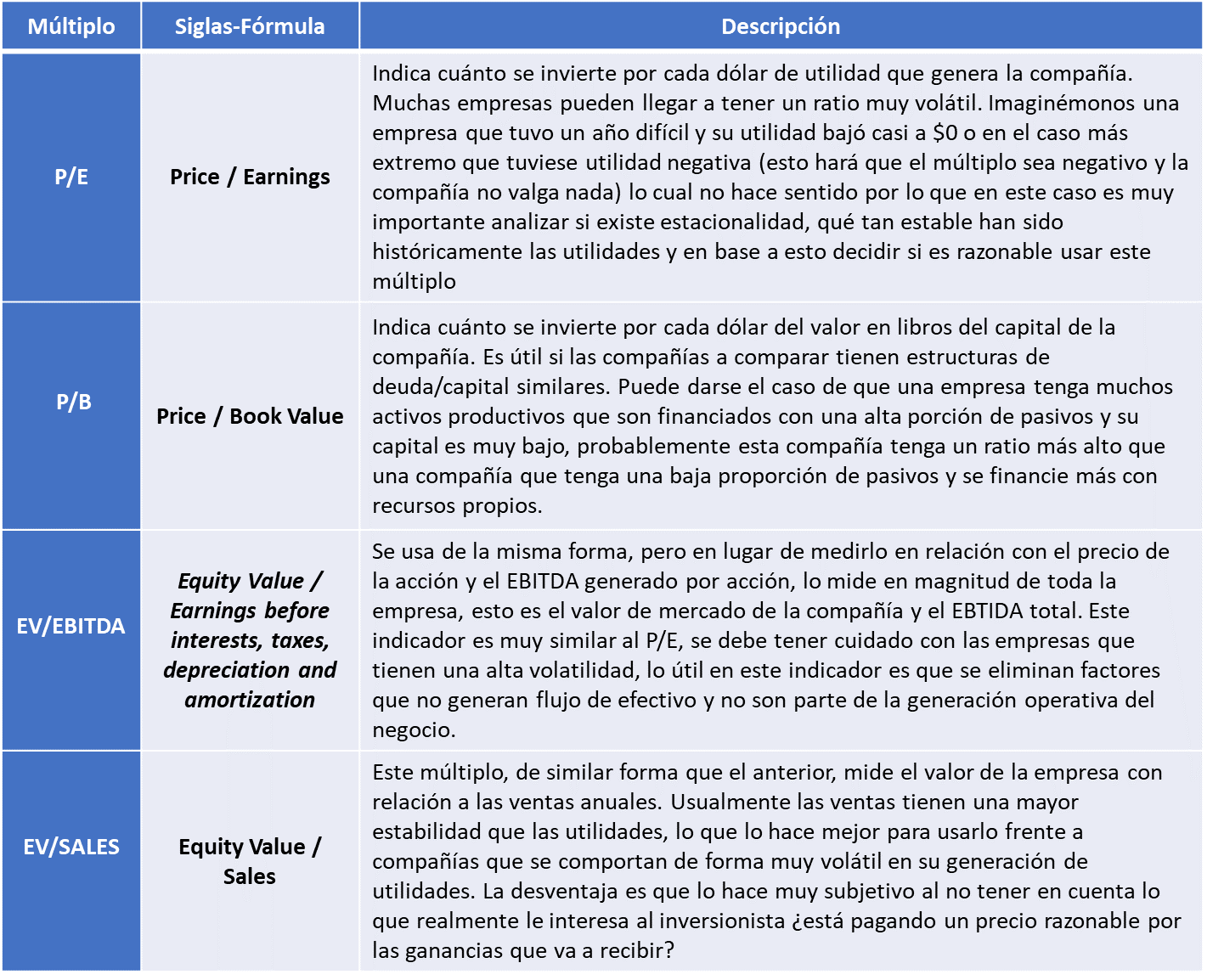

¿Qué tipos de múltiplos para valoración existen?

Es muy importante saber qué múltiplo se va a escoger para valorar la compañía, pues el de ventas es únicamente uno de ellos, puedes usar los siguientes múltiplos que son los más comunes:

Existen muchas otras formas de obtener múltiplos, lo único que hace falta es relacionar cualquier valor de una cuenta de la compañía al precio de la acción, todo dependerá del criterio del inversionista. Por ejemplo, si estás valorando un banco, puedes tomar como referencia el valor de la cartera (por cada dólar en cartera del banco, cuánto se invierte).

Desventajas del uso de múltiplos para valoración

La principal desventaja de usar este método es que es muy difícil de encontrar compañías con características similares a la que se quiere valorar, pueden diferir en varios aspectos como riesgo, potencial de crecimiento y flujos de caja. Un caso se puede dar al valorar a Microsoft, probablemente se tome a Apple y otras compañías para obtener un promedio del múltiplo y obtener el valor de Microsoft, pero Apple tiene líneas de negocio como el Iphone que no se compara a ninguna línea de negocio de Microsoft, sería muy difícil estimar el impacto que tiene esta línea de negocios en el valor de Apple. Se puede buscar compañías que no necesariamente estén en la misma industria, pero tengan similares características para mitigar este error.

Además, al valorar con múltiplos se asume que el mercado se está comportando de manera racional y las empresas que se usan de referencia están correctamente valoradas en el precio que se están negociando, es decir no están sobrevaloradas ni subvaloradas.

Ventajas del uso de múltiplos para valorar

Las ventajas que ofrece este método son que es relativamente rápido hacerlo, se puede obtener información con facilidad, se usan menos datos subjetivos y es más fácil de comprender y explicar que el método de descuento de flujos.

Te sugerimos

En general usar únicamente el método de múltiplos para valorar una compañía puede llevarte a una conclusión incorrecta sobre el valor real de la acción, la sugerencia es que este método lo uses como complemento al método de descuento de flujos que detallo más adelante.

Es importante también analizar estadísticamente como se han comportado históricamente los indicadores para saber si hay anomalías importantes y hasta que punto se los puede utilizar.

Otro tema para tener en cuenta es las variables que determinan el comportamiento de los múltiplos de las compañías, por ejemplo, que una empresa tenga un múltiplo P/E en general menor al de la industria, no significa necesariamente que esté subvalorada, puede ser que esta empresa tenga una expectativa de crecimiento menor al de la industria y eso no quiere decir que sea una mala inversión, probablemente esté en una fase de madurez donde el potencial de crecimiento es más reducido.

SOLICITA INFORMACIÓN PARA INVERTIR EN LA BOLSA

Podríamos detenernos a analizar muchos temas que derivan de este tipo de valoración, pero nos tomaría un libro entero para hacerlo. Te muestro el siguiente método más utilizado.

2. Valoración por descuento de flujos

La principal característica de la valoración por descuento de flujos es que se debe realizar proyecciones financieras para poder determinar los valores de los flujos futuros que serán descontados a una tasa para obtener el valor del activo que quieres valorar.

Para valorar una empresa, debes conocer a fondo cómo funciona su modelo de negocios, las estrategias de la compañía, el comportamiento de su mercado e industria y cualquier factor que pueda impactar en las proyecciones de la compañía.

Al igual que la valoración por múltiplos, existen diversas metodologías para llegar al precio de la acción y para cada metodología se pueden aplicar muchos criterios que dependerán del punto de vista del analista.

Una vez que se ha investigado la mayor cantidad de información posible para poder proyectar los balances de la empresa, puedes empezar con la valoración.

Pasos a seguir para hacer una valoración por descuento de flujos

1.Para proyectar los balances de la compañía, debes fijar un horizonte de tiempo para hacerlo, lo más común es entre 5 y 10 años. Usualmente empiezas proyectando las ventas y a partir de esto construyes el estado de resultados, llegando a la utilidad neta y posteriormente puedes proyectar el balance general.

2. Procedes a construir el flujo de caja dependiendo de cual usarás. Puedes usar el flujo de caja de la compañía, el flujo de caja del inversionista, entre otros flujos. El valor de la acción al final debería ser el mismo sea cual sea el método que utilices, pero para minimizar errores es recomendable que uses directamente el flujo de caja del inversionista. Si usas el de la compañía obtendrás como resultado el flujo total que corresponderá a todas las partes que financian la compañía (accionistas y acreedores), si usas solo el flujo de caja del inversionista, solo obtienes los flujos que obtiene el inversionista y no los acreedores. La diferencia entre los dos métodos mencionados es la tasa de descuento a utilizar. En los flujos para el inversionista se utiliza el CAPM (por sus siglas en inglés: Capital Asset Pricing Model) y en los flujos de la compañía se usa el WACC (Weighted Average Cost of Capital), conceptos que te explicaré más adelante. Ambas son las tasas de rendimiento que se requeriría que rinda una inversión y traen los flujos a valor presente.

3. Una vez que tengas los flujos de caja de todo el período proyectado, hay que tener en cuenta que usualmente no se espera que una empresa finalice sus operaciones a los 5 o 10 años que es el período de proyección. Para esto se debe calcular un flujo a perpetuidad con una tasa de crecimiento constante y traer todos esos valores a valor presente al último año de proyección. La fórmula de valor presente de una perpetuidad utiliza tres variables: tasa de crecimiento (g), tasa de descuento (r) y valor futuro (vf) que en este caso es el flujo un año después del último año proyectado.

a. Tasa de crecimiento (g): Existen diferentes formas de estimar esta tasa, lo más fácil es calcular un promedio del crecimiento histórico del PIB de la industria en la que opera la empresa y utilizar esta tasa para asumir que la compañía crecerá a ese nivel. La otra forma es verificar cuál es el potencial de crecimiento de la compañía multiplicando el ROE por la tasa de retención de utilidades del último año de proyección, esto será útil si se estima que la empresa está en una etapa de madurez en los últimos años de proyección, que en realidad es lo más recomendable: hacer un horizonte de proyección para que en el último año la empresa se encuentre en su etapa de madurez.

b. Tasa de descuento (r): Dependiendo del método de flujos utilizado, esta será el WACC o el CAPM.

c. Cálculo del CAPM o (Ke): Esta tasa de descuento sirve para saber cual es el rendimiento que requeriría un inversionista para su capital invertido en las acciones de una compañía. La fórmula es Ke: Rf+ β(Rm-Rf) Donde Rf es la tasa libre de riesgo, Rm el rendimiento promedio del mercado y β es la beta de la industria. La tasa libre de riesgo es el rendimiento mínimo que exigiría un inversionista para cualquier activo, para obtenerla, se puede usar un promedio de un período de 10 o 15 años del rendimiento de los bonos del tesoro de Estados Unidos a 10 años, porque de cierta forma esto reflejará una tasa mínima a exigir a un proyecto de inversión a largo plazo.

El rendimiento del mercado sirve para medir cuánto de rendimiento adicional se le debe exigir a una acción acorde a cuanto ha rendido en promedio todo el mercado; de igual forma, se puede obtener calculando un promedio de los rendimientos del S&P 500 (índice de capitalización bursátil de las 500 principales empresas de Estados Unidos) de los últimos 10 o 15 años, guardando consistencia con el período que se elija para la tasa libre de riesgo. Finalmente, la beta que es una medida que indica la correlación que existe entre el movimiento de los precios de las acciones de una determinada industria y el movimiento de los precios de las acciones del mercado en general.

Para el caso de Ecuador, es muy complicado calcular una beta ya que no existe una muestra lo suficientemente amplia de empresas cotizando en el mercado de valores para que sea estadísticamente significativa. La mejor aproximación es la beta de la industria en mercados emergentes que para facilidad ya es calculada frecuentemente por A. Damodaran y presentadas en su sitio web en la página de NYU Stern.

Ahora, esto te dará una tasa de descuento adecuada para el mercado de Estados Unidos, para solucionar esto y tener una tasa adecuada para un país diferente como Ecuador, se incorpora otro elemento, Ke: [Rf+β(Rm-Rf)]+λ. Donde lambda (λ) es la diferencia entre el rendimiento de los bonos a largo plazo del gobierno del país en este caso Ecuador (EB) y el rendimiento de los bonos del gobierno de Estados Unidos (USB), usando la fórmula λ=EB-US. Así se asume que el riesgo adicional de una compañía en un país diferente a Estados Unidos frente a una compañía en Estados Unidos es aplicable linealmente a la misma relación del riesgo soberano de ambos países.

Para obtener los rendimientos de los bonos soberanos, de igual forma es mejor calcular un promedio en un período de 10 o 15 años. Una vez calculado este CAPM, se lo usará para calcular el WACC (si se está usando descuento de flujos de la empresa y no del inversionista), de todas formas, cualquiera de estas dos tasas usarás para descontar el flujo de perpetuidad y cada uno de los flujos de caja para cada año proyectado.

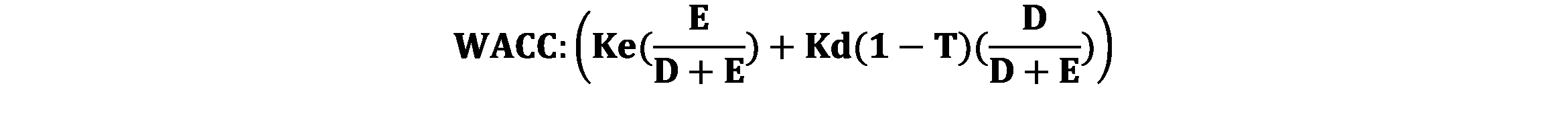

d. Cálculo del WACC: (no usar si estás valorando a través de flujos de caja para el inversionista) Por sus siglas en inglés es una ponderación del rendimiento que exige el inversionista y el rendimiento que exigen los acreedores. El rendimiento que exigen los inversionistas es el CAPM (Ke) y el rendimiento que exigen los acreedores es la tasa de interés de mercado de la deuda (Kd) que la puedes obtener verificando las tasas de rendimiento de instrumentos de deuda similares a los de la compañía (calificación de riesgo, plazo, industria, etc) o simplemente utilizando la tasa de interés efectiva. La fórmula es

En esta fórmula ya vimos qué es el Ke y Kd, E es el valor de mercado del capital aportado por los accionistas, D es el valor de mercado de la deuda financiera de la compañía y T es la tasa de impuestos, este elemento se incorpora porque los intereses generados por la deuda actúan como escudo fiscal al deducirse de las utilidades y pagar menos impuestos. El valor de mercado del capital (E) aportado por los accionistas es lo que buscas calcular y esto depende a su vez del WACC, por lo tanto, se generará un cálculo iterativo al hacerlo en la hoja de cálculo; como alternativa se puede usar el valor en libros del capital y de la deuda, pero es mejor calcularlo a valores de mercado porque así se refleja la estructura de capital a valores reales.

e. Valor futuro (vf): Es simplemente el valor en el siguiente año del último flujo calculado. Esto es VF: VP(1+g), donde VP es el flujo calculado del último año de proyección.

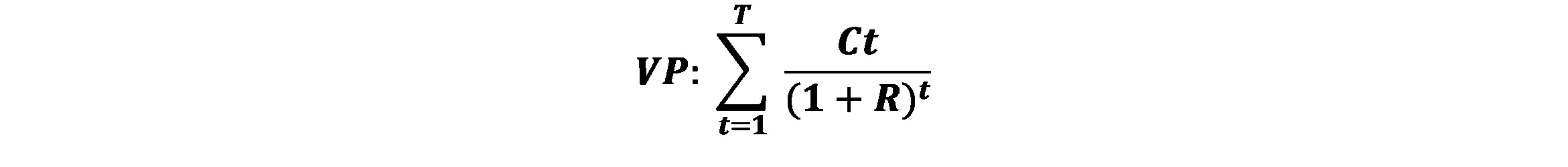

4. Calcular la perpetuidad (p): Una vez determinadas todas las variables se usa la fórmula

donde R es el WACC o CAPM dependiendo del método utilizado. Este valor lo debes sumar al flujo calculado del último año.

5. Traer todos los flujos a valor presente a una tasa R (WACC o CAPM). La fórmula para obtenerlo es

, donde Ct es el flujo de cada año y t es el plazo es decir si se está trayendo a valor presente el flujo del año cinco t será 5, finalmente se suman todos los flujos traídos a valor presente, recordemos que la perpetuidad ya fue sumada al flujo del último año. Si usaste los flujos para el proyecto, obtendrás el valor que se pagaría por adquirir el capital de la compañía junto con su deuda financiera y si usaste los flujos del inversionista obtendrás el valor de mercado de la compañía que debería pagar un inversionista para adquirir las acciones de la empresa. Si usaste el método de flujos del proyecto y quieres saber el valor de las acciones, simplemente se debe restar el valor presente de los flujos de la deuda financiera descontados a la tasa Kd.

6. Finalmente, para obtener el precio de la acción divides el valor calculado para el número de acciones en circulación. Si el precio calculado es mayor al de mercado, es una acción subvalorada y se genera una oportunidad de compra y si el precio calculado es menor al de mercado, es una acción sobrevalorada y se genera una oportunidad de venta.

Por más precisión y cuidado en los detalles que tengas, nunca tendrás certeza de que se ha llegado a un cálculo correcto, el método en si tiene un margen de error y debes tener cuidado con esto antes de tomar una decisión. Te sugiero hacer un análisis de varios escenarios cambiando variables clave para ver en qué rango se podría estar moviendo el precio de la acción, por ejemplo, cambiando el crecimiento en ventas de la compañía o utilizando una tasa de descuento más conservadora.

Limitaciones de la valoración por descuento de flujos

- Empresas en problemas: Usualmente generarán flujos de efectivo negativos por un período significativo, estos valores no pueden ser descontados y tratar de ajustar estos valores generará errores en la medición del valor de la compañía.

- Empresas con ventas cíclicas: De igual forma las épocas en ciclos bajos generarán ventas negativas y habrá que realizar ajustes que finalmente crean errores en la valoración. Además, es muy complejo predecir los ciclos económicos que afectan a la empresa. Lo mejor es suavizar los ciclos y hacerlo de forma “lineal” pero de igual forma es más inexacto.

- Empresas con activos inutilizados: La generación de flujos se asume que proviene solamente de activos productivos, por lo que el valor de estos activos inutilizados deberá ser medido e incorporado al valor final.

- Empresas con patentes u opciones inutilizadas: estos valores de igual forma no son productivos, pero en algún punto serán utilizados por lo que se debe valorarlos e incorporarlos al valor final.

- Empresas en proceso de reestructuración: Basarse en estructuras históricas es poco útil en este caso, hay que tener en cuenta cambios por ejemplo en estructuras de financiamiento.

- Empresas en procesos de adquisición: Se debe tomar en cuenta las sinergias que se puedan generar y los cambios en administración que cambien las estrategias o modelo de negocio e impacten en la generación de flujos y riesgo.

Consejos finales

Primero debes determinar la empresa de interés a valorar, puede ser que hayas visto alguna noticia que da la impresión de que podría estar subvalorada y quieras verificar que es así para tomar una decisión de inversión, luego es importante conocer el negocio, asegurarte de que entiendes su modelo de negocios y cómo genera ingresos esa compañía para poder plantear correctamente las proyecciones y medir el riesgo de la compañía.

Posteriormente debes hacer un análisis histórico de las cifras y los indicadores financieros que permitirán saber las limitaciones y qué método de valoración utilizar. A continuación, sugiero hacer primero una valoración por múltiplos, una vez obtenido el resultado, determinar si tiene cierto nivel de confianza y definir si efectivamente puede estar subvalorada o sobrevalorada.

Finalmente puedes hacer la valoración por descuento de flujos, de preferencia el método de los flujos del inversionista ya que es un poco más sencillo y requiere menos variables especialmente para el cálculo de la tasa de descuento, además este método dará directamente el valor de mercado del capital de la compañía. Con esto se analizan diferentes escenarios, se analiza que tan coherente es la valoración por ambos métodos frente al precio que se está cotizando la acción, en caso de ser una oportunidad de inversión, debes pensar que tan probable es que el precio llegue al valor que se calculó y hasta qué punto se puede asumir el riesgo de que el mercado se comporte de forma diferente.

Debes tomar en cuenta que por más precisión que tenga la valoración, el mercado de valores puede comportarse de manera irracional y deberás estar atento a estas distorsiones, identificar a qué se deben y si debes tomar una decisión en base a estas distorsiones o esperar a que se corrija el mercado, es por esto que la valoración de empresas es más un arte que una ciencia.

A veces simplemente es mejor dejarlo en manos de expertos, confiar en ellos y dejar que guíen nuestras inversiones, Mercapital dispone de un equipo capacitado para realizar estas valoraciones y poder recomendar activamente inversiones adecuadas para diferentes perfiles de inversionistas. ¡Te invitamos a conocer un poco más de nosotros!

Información para Invertir en la Bolsa de Valores

Este artículo fue publicado originalmente el 30 de julio de 201, actualizado con información más relevante en diciembre de 2020.

Se te nota el bagaje tan amplio que tienes en el tema.mejor explicado imposible. Muy desglosado.

Hola Alejandro, muchas gracias por tu comentario! Si te es posible compártelo con tus contactos.

Perfecto, un analisis coherente y bien explicado, gracias por compratir

Hola Víctor, muchas gracias por tus comentarios, estamos a las órdenes. Saludos Mercapital.

Muy interesante la explicación. Felicitaciones!

Una pregunta amigo, me interesa mucho el mundo de las inversiones y el mercado bursátil, además de los cursos que uno puede encontrar en internet o incluso en la bolsa de valores de Ecuador, ¿Qué carrera consideras que es útil para incursionar en este mundo? Saludos y felicitaciones.

Hola José, gracias por escribirnos.

Las carreras más afines al mercado bursátil pueden ser administración, finanzas, economía, sin embargo también existen cursos para obtener la calificación de operador bursátil y poder brindar servicios a una casa de valores. Saludos

BUEN POST!

PERO ME GUSTARIA AGREGAR QUE LA TASA DE LA DEUDA TAMBIEN SE PUEDE CALCULAR DIVIDIENDO LOS GASTOS FINANCIEROS CON EL TOTAL DE LA DEUDA.